![]()

任意整理をすると持ち家・車などの財産処分されてしまうの?住宅ローンや車ローンを組むことはできるの?

任意整理をしたら自分名義の自宅や車は手放さなくてはならないのか気になるところですよね。

住宅ローンやカーローンを任意整理の対象外にすれば、財産は守れます。

任意整理は自己破産や個人再生のように手持ちの財産を見られることや財産処分されることがありません。

裁判所が関与しない手続きですからもちろんそちらのチェックが入ることもありませんし、債権者が和解の際に気にしているのは「ちゃんと返してくれる収入があるのかどうか」ということだけです。

その返済能力すらも書面で証明させたりすることはあまりないため、結局のところ、債務整理を受けた法律家の判断力やモラルにゆだねられているところが大きいのです。

任意整理を利用すれば、選択的に債権者を対象にして持ち家を保持できる

自己破産や個人再生の場合、"全ての債権者"を手続きの対象にしなければならないという制約があります。

しかし、任意整理では、整理する債務や債権者を選択することが可能です。

これにより、持ち家を担保にした債権者を任意整理の対象から除くことで、担保権が行使されることを防ぐことができます。

任意整理の対象から除外した債務については引き続き支払いが必要です。

しかし、他の債務を整理することで問題なく支払いが可能な状況になれば、この手段を活用することが考えられます。

車や持ち家がある人でもそれを保持したままで任意整理ができるのですが、その際に気をつけておきたいことがあります。

車のローンで気を付けたいこと

たとえば車をローンで購入するのはよくあることですが、その際には「所有権留保」といって、ローンを返し終わるまでは車の所有権はローン会社が持っている状態になっています。

このような状況で車のローンも含めて任意整理すると、「引き揚げ」といって、ローン会社に車を持っていかれてしまうのです。

任意整理は手続きの相手とする業者を選択することができるため、引き揚げを避けるためには最初からその債権者を外しておくことが必要です。

住宅ローンで気を付けたいこと

また、住宅についても同じことです。

ローンを借りると、銀行や銀行の保証会社は「抵当権」といって、買った家を借金のカタに取るための手続きをしているはずです。

もしローンが滞納された場合には住宅について財産差し押さえした上で、競売で第三者に売って代金を回収する権利を持っていますから、このような銀行についてはやはり任意整理の対象に入れてはならず、引き続き返済していかなければならないのです。

任意整理は毎月の住宅ローン支払額を減額することはできる?

残念ながら手続きの中で毎月の支払額を減額できるのは高金利の消費者金融等だけであって、住宅ローンを減らすことはほぼ不可能です。

任意整理で債務が減るしくみというのは、高金利の業者に今まで支払ってきた分を適正な利息に引き直して、払いすぎた利息をどんどん元本に入れ込んで返済したものとみなす計算をし、その結果として借り手が思っていたよりも元本が減っていた、というものです。

ですから、計算後の金額で元本を固定させた後は何回でそれを支払っていくのかという交渉だけになり、元本をそれ以上に減らしてもらうことは現実的には無理な話なのです。

さらにはこうした債務整理の件数がテレビCMなどの影響で増えたことによって、業者側も以前より厳しい条件を提示してくることが多くなってきています。

元本の減額ができないのはもちろん、若干の利息まで要求し、支払いの回数も少しでも短くしてほしいという姿勢の会社が増えているのです。

しかし、住宅ローンについては任意整理の話とは別に、ある程度の交渉をすることによって月々の返済額を減らせることがあります。

こういった話し合いによるローン返済計画の立て直しのことを「リスケジュール(リスケ)」というのですが、リスケはあくまで任意整理をしたからできるわけではなく、銀行担当者に相談することで例外的な措置として対応してもらうものです。

ここで気をつけなくてはならないのが、月々の返済額を減らすことにより返済期間が長くなりますからそれによって全期間での返済総額(元本+利息)が多くなってしまうことがあるということです。

定年までの残りの年数を考慮して無理なく返済できることが住宅ローンにおいては重要ですから、その場しのぎになって後で結局返済できなくなる、ということにならないよう綿密に返済計画を立てなければなりません。

任意整理後は住宅ローンや車ローンを組むことはできるの?

任意整理をするにあたって気になることは、任意整理の手続きすると今後ローンを組めるかということではないでしょうか。

任意整理をして生活に大きな影響を及ぼすものとしては、車のローンや住宅ローンなど、お金を借りる行為が一定の期間はできなくなるということです。

車のローンを組みたいときに分割でクレジット会社に返済するオートローンやマイカーローンも含みます。

債務整理のことを調べていると、よく「ブラックリスト」という言葉を見かけますよね。

これは、決して「ブラックリスト」という名の書類が存在するのではなく、「信用情報機関」という会社によって管理されている貸し金の情報の中で、滞納や債務整理などマイナスの情報のことを指して言われる言葉なのです。

信用情報機関というのは現在、日本にはCIC、JICC、KSCという3つのものがあり、おおよそ、銀行、消費者金融、信販会社などの業界で区分されていると思ってよいでしょう。

任意整理についてはどこもおおよぼ5年間は掲載されますのでその間は新規のカード作成やお金の借り入れはできないと思っておいた方がよいですね。

まれに5年経たないうちに住宅ローンや車のローン組めたケースもあります。

そして、事故情報については相互に情報を参照できるシステムもあるので、CICの情報に載っているからJICCの加盟会社から借りるのは大丈夫だろう、というわけではなく、それぞれに情報は筒抜けになっています。

完済後はローンを組める

ただ、逆に考えると、任意整理をしたから一生借りられないというわけではなく、5年程度の掲載期間を過ぎればまた借り入れができる状態になります。

もちろん、信用情報の内容以外にも審査項目はたくさんありますが、その時の申込人の状態を金融機関が個別に審査して、年齢、年収や勤務先など条件が整っていれば承認される可能性は十分あるということです。

気をつけなければならないのは、ブラックになって借りられない期間に、怪しげな業者からの勧誘が来ることです。

債務整理した人の情報はどこからか漏れていることも多く、審査なしで借りられます、などの電話やハガキが来ることもありますが、これらはいわゆる闇金ですから絶対に手を出してはなりません。

一家の大黒柱が任意整理したら配偶者(妻や夫)やこどもはローンが組める?

たとえば、稼ぎ手である夫が任意整理したら、妻や子供のローン借り入れに影響はあるのでしょうか?

この点については実は一概には言えないのです。

配偶者の債務整理がまったく影響しないこともあれば、同居の家族については過去の信用情報を見られている場合もあり、そういう意味では金融機関次第で対応が異なります。

日本の法律では建前上、夫婦別産制といって、結婚前に自分で築いた財産はもちろん自分のものですが、結婚後に得られた財産であっても夫と妻どちらが得たのかはっきりしているものはそれぞれの所有物となります。

夫が自己破産したとしても妻名義の財産が処分されるわけではなく、あくまで夫名義の財産だけが配当の対象になりますし、債権者は夫の破産を理由に妻に請求することもできません。

しかしこれを悪用して夫の資産の名義を不当に妻に移して、配当されることを免れようと考える人もいるため、破産や個人再生では妻の収入、資産の状況まで見られることが一般的です。

しかし、任意整理では手続きの中で債権者や裁判所から資産をチェックされること自体がそもそもありません。

ただ、現実にはやはり夫と妻、どちらのものか区別できない財産が多く、「夫婦の財布はひとつ」という扱いをされることも一般的に行われています。

ですから、配偶者が任意整理したことで自分のローンの審査に影響することもあり、同居の子供にも影響することがあります。

これについては任意整理した本人と同じく大体5年程度となります。

もちろん、子供については既婚で完全に別居しており、明らかに別会計ということがわかる状況であれば影響はないと考えてよいでしょう。

特に妻が借り入れをしようとする場合、審査落ちや減額になる理由が夫の任意整理ではなく、単に自分の収入が少ないためだったということもあります。

このような場合に本来なら夫の借り入れで補えるはずが、それができないという間接的な影響を受けることもあります。

まとめ

財産を持ちながら手続きできるとは言いながらも、こうした車や家のローンを払いながら、任意整理後のほかの業者の債務も返済していくことになると、月々の返済額は意外と高くなってしまうことがあります。

自己判断に頼ると誤った方向に進む可能性がありますので、弁護士やその他の専門家にアドバイスを求めることを強くお勧めします。

借金問題と持ち家の状況について専門的な意見を聞くことは非常に重要です。

借金を放置すると、自宅を保持することが困難になる可能性があります。さらに、自宅を失うリスクも高まります。

借金問題に専門的に取り組んでいる弁護士事務所にまずは相談することをお勧めします。

これにより、適切な対策を講じるための第一歩を踏み出すことができます。

借金相談するならアヴァンス法務事務所

代表司法書士 姜 正幸

アヴァンス法務事務所は、任意整理の分野で特に評価が高いと言われています。

他の事務所との比較では、借金整理の手続きを迅速に行い、その費用も比較的低く抑えられるという優位性があります。

事務所の代表である姜正幸氏は、あなたの現在の借金問題を解決するだけでなく、問題の根本原因についても深く理解し、全体的な解決策を提供します。

さらに、どんな小さな疑問でも無料で相談を受け付けるため、借金の減額についての質問や不安を気軽に相談できます。

秘密厳守の対応を望む場合、例えば家族に知られずに借金問題の対策を進めたい場合でも、アヴァンス法務事務所はあなたのプライバシーを大切にし対応します。

また、事務所は全国対応しており、地方に住んでいる方でも安心して利用することができます。

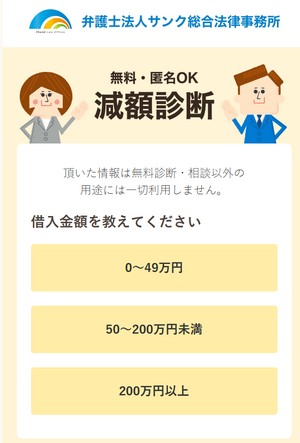

【匿名・無料】借金減額診断ツール

借金がいくら減るのか60秒でわかる匿名・無料のツールです。

借金の総額や借り入れ社数など簡単な情報を入力するだけで、「借金を減額する方法」や「借金減額の可能な金額」を匿名無料で判断してくれます。

現実に、どのくらい借金が減るのか知りたい方におすすめです。

1分で簡単に診断できる

匿名・無料で24時間いつでも診断OK

家族や友人にバレない

いくらくらい借金が減るかどうか知ることで

「払えなくなった時対処できるか」

「どれだけ精神的にラクになるのか」

がわかるので安心のお守りになります。

「定期健診」みたいなものですね。

空き時間で「今の状態」がわかるので、いろいろ考える機会にもなると思います。

法律ができればその抜け道をさぐり知識にうとい素人を巧妙に餌食とする悪知恵がはびこるのが常です。

多くの人は法律が守ってくれることを知らず、不当な取り立てに悩まされてしまいます。

貴真面目な人ほど悪質業者の手口の犠牲になりやすいです。

当たり前の権利を知っていただき是非解決してください。

【免責事項】

サイト上で表示されている画像や口コミなどは、過去の弁護士や司法書士事務所からの情報を基に掲載しています。これらの情報は時間の経過により変更や削除されていることがありますので、ご理解のほどよろしくお願い申し上げます。また、掲載内容は予告なく変更される場合や取りやめとなることが考えられます。最新の詳細は、各事務所の公式サイトをご参照いただきますようお願いします。

当サイトに掲載されている弁護士は日本弁護士連合会、司法書士は日本司法書士会連合会に登録されています。